LED:新品放量在即 规模化推广尚需时日

近来,LED板块涨势良好,截至12月4日,京东方A、TCL科技自十一月以来涨幅均超10%,隆利科技更有连续2个交易日涨停。

对此,隆利科技表示,近期涨幅较高主要是受MiniLED、面板的相关报道及显示行业股价的影响。

LED行业景气度提高源于Mini/MicroLED带来产品的应用升级。“海兹定律”驱动下,当前 LED 技术升级来到新的临界点,Mini/MicroLED 将走向前台,引领背光、显示等应用的下一个十年升级趋势。

华创证券则指出,MiniLED背光提高了LCD性能的同时,相比OLED具有成本和寿命上的优势。MiniLED 直显性能、成本和技术难度更高,将会从小尺寸可穿戴设备和大尺寸电视开始渗透。预计到2023年,全球MiniLED背光市场将会为LED芯片行业龙头提供强劲发展动力。

据DSCC数据预计,预计MiniLED技术在2021年将获得较快速发展,其中MiniLED背光出货量将从2020年的50万台增加到2021年的890万台,其中TV和平板将占据出货大部分,三星的目标销售量为200万台,MiniLED应用放量在即。

据悉,苹果有望在明年年初发布MiniLED屏的iPadPro以及MacbookPro产品,华为将发布三款采用MiniLED屏幕的显示器;小米最近发布的82英寸小米电视大师至尊纪念版,同样采用了MiniLED屏幕;任天堂明年将推出的下一代Switch主机,也计划采用MiniLED显示屏替代目前的JDI屏。

此外,据LEDinside 预测,全球MiniLED 市场规模将从2018年的7800 万美元高速增长至2024 年的11.75亿美元,CAGR将达到57.15%。预估2024年MiniLED背光在IT、电视及平板应用的渗透率,分别可能成长至20%、15%及10%。

在新的市场风口下,LED产业链上中下游都在积极投入Mini/MicroLED的研发及应用。上游芯片环节,三安光电去年就已经投资120亿元的Mini/MicroLED外延与芯片产品项目,目前已启动批量供货,主要供应三星。华灿光电拟投资17.09亿元用于Mini/MicroLED研发与制造项目,目前已经批量供应华灿光电。

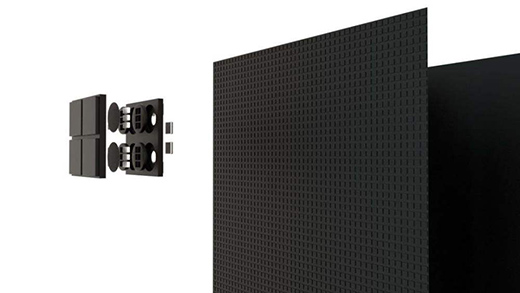

中游封装环节,目前国星光电 MiniLED IMD-M09T 规模量产,并推出更小间距的 IMD-M05,整个系列已覆盖 P0.9、P0.7、P0.5,产品系列不断完善,可满足客户不同应用场景需求。兆驰股份公告显示,公司根据市场需求和 LED 全产业链的战略布局,制定了第二期 1200 条 LED 封装生产线的扩建计划,预计于 2020 年年底前投产。

下游应用环节,利亚德、洲明科技、奥拓电子和艾比森等均已推出相关的产品。

值得一提的是,国内面板产业将迎来新的机遇。方正证券研报表示,需求端来看,受欧美等海外市场需求带动,TV、IT类产品出货同比、环比均出现大幅增长,供给端则主要是由于韩系厂商逐步退出LCD产线,国内厂家一家独大情况愈发明显,整体产能仍在进一步规划升级当中。虽然近期三星等韩系厂商宣布延迟LCD退产,方正证券认为,韩厂整体退产进度仍符合预期,且受制于材料备货短缺、模组产能受限,恢复提升产能的可能性极低,韩厂整体的产能关退仍然是确定性趋势。在这种情况下,国内面板龙头企业有望占据更多市场份额。

作为LED产业链中游,面板企业进行产业链整合正成为趋势。清华教授张白折表示,中国面板产值占全球37%,可是上游材料材料产值只占15%、设备只占全球15%,上游配套的地位与中游面板不匹配。因此,为加强产业链垂直一体化模式,今年TCL科技今年斥资百亿收购中环集团,控股以半导体材料和光伏材料为主业的中环股份。国海证券认为,随着国内面板厂商整合进度进一步提速,国内面板行业龙头京东方A、TCL科技有望在寒冬之后分享行业集中度提升、周期性变弱带来的长期盈利红利。

不过,MiniLED/MicroLED产品大规模推广并不容易,技术层面的难关首当其冲。

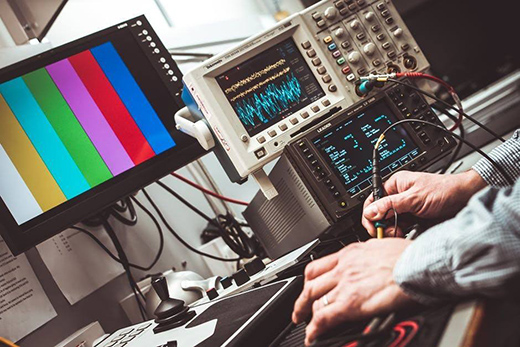

从芯片端看,芯片的生产较高,其原因是MiniLED的尺寸微缩化。目前MiniLed的芯片普遍要求200um以下,这对LED芯片生产过程中的光刻和蚀刻提出了更高的要求,特别现有成熟的生产设备难以满足100um以下的芯片生产,在小尺寸芯片情况下,焊接面的平整度、电极结构的设计、易焊接性以及对焊接参数的适应性、封装宽容度都是芯片设计的难点与重点。而MiniLED芯片在生产过程中还采用作业效率偏低的全测全分模式,对于处理高密度、高精度的大量芯片,无论是生产还是检测均存在效率低下问题。

封装环节,MicroLED 面临的最大挑战是巨量转移,巨量转移的难点是将转移良率提升到 99.9999%,同时每颗芯片的精准度控制在±0.5μm 之内。 当巨量转移的良率不足时,数千万颗的晶粒的维修量也将是成千上万,与之带来的问题就被称作巨量维修,这一维修成本将在量产过程中将被放大到一个天文数字。

目前,MiniLED相比OLED成本优势并不突出,并不利于其大规模输出。据研究公司DSCC估计,尽管与OLED相比,MiniLED电视的成产成本更低,但差距不到10%,这意味着MiniLED的零售价格将与OLED电视的零售价格几乎相同。据统计,2019年全球P1.0以下的LED显示屏产品市场需求仅为10-20亿元之间,在整体显示屏规模占比不足5%。

短期来看, MiniLED技术更多应用在背光领域,Mini直显会有很高的芯片技术门槛,需要时间提升外延的均匀性降低后端的成本。“MiniLED 背光可以提升液晶电视竞争力,但MiniLED直显电视是另外一回事,目前它的成本比OLED还高,短期内在室内没有机会,预计家用MiniLED直显电视成熟至少还要五年。”一业内专家表示。

- 飞利浦智能LED系列灯具新品打造沉浸式照明体验 - 2021/07/02

- 好美的雷达感应LED线条灯又全面升级了 - 2021/06/23

- 5G、数字化时代,户外LED显示屏该如何发展? - 2021/05/24

- 百澜菲ALL in LED智能镜助力卫浴空间 - 2021/05/17

- 2021灯饰卖家新兴市场在哪里?东南亚LED灯饰市场势在必得! - 2021/05/07

- Led大功率洗墙灯的路线应该如何设计? - 2021/04/01

- 爱华仕斩获“2021年度中国厨卫行业年度智能

- 回首2021,迎战2022 彩虹线开启新征程!

- 福临板材|福满2021,圆梦2022

- 美特照明:2022年照明新趋势,经销商如何做大

- 会自己“洗澡”的集成灶,帅康自动清洗集成灶

- 带你设计一款功能多变,简单实用的休闲露台阳

- 世纪豪门吊顶:破防了!原来颜值+实力=H20

- 装修木门选的好,噪音统统没烦恼

- 寒潮来了,有淋浴房洗澡更保暖舒服

- 元旦特辑:欧意电器述说生活的点滴与美好

- “中国十大品牌”获奖名单出炉,赛戈水漆荣耀

- 2021值得消费大赏 凯迪仕智能锁荣摘两项桂冠

- 益恩家居:新年新气象,爱自己从好好睡觉开始

- 元旦伊始:健康新生活,从精格管道直饮水开始

- 喜迎元旦|新年新灯饰 箔晶智能照明让酒店暖

- 吉美帮的2021 “专精特新” 深耕屋面防水体

- Aqara携手京东成立灯光设计联盟 打造灯饰照

- 年底厨房焕新颜,如何选择厨电?好太太智能来

- 全铝家具全屋莫兰迪色系,这款美式轻奢范赢邻

- 顺趋势·筑凤巢·赢未来 凤梧居门窗2021年会隆