不锈钢产业现状:内需等待爬升 外需逐渐下降

第一部分 内容摘要

2020年一季度,国内300系不锈钢供需整体错配,产量的同比小幅下降,而需求端的消费周期被压缩,最终表现为市场的垒库。

当前钢厂面临需求与成本的双重压力,4月订单或将受限,将倒逼钢厂4月份产量进一步下降,引导现货端筑底。

当前不锈钢产业面临“内需等待爬升、外需逐渐下降”的现状,需等待市场库存拐点的到来引领行情企稳抬升,预计二季度不锈钢现货行情将表现为筑底抬升后的平稳,行情的抬升高度将受限于钢厂端的隐性库存水平。

第二部分 行业要闻

1.德龙冷轧二期70万吨投产。

2020年1月15日讯,继10月底11月初,德龙六连轧投产后,1月15日,德龙五连轧也顺利产出第一304卷,产能70万吨。

2.广东甬金年产28万吨冷轧产能投产。

据消息,广东甬金金属科技有限公司第一卷成品冷轧已经于18日下线打包。这标志着一期28万吨不锈钢板带实现试投产,与前期披露的2020年1月份投产相符合,广东甬金一期项目将在春节后正式全线投产。

3.印尼德龙年产100万吨不锈钢项目投产。

据市场消息,2020年2月3日,印尼德龙不锈钢新项目投产,产能100万吨,据悉计划先期投产60万吨,于当日开始热调试产304方坯。

4.印尼青山镍铁31#、32#炉投产。

2020年1月15日16:38,印尼青山园区镍铁事业部31#炉成功送电,32#炉于1月16日送电投产,两台电炉计划于1月24日出铁。

第三部分 现货价格

1.原料市场价格

一季度,国内高碳铬铁报价整体表现为冲高回落,当前国内主流市场报价5500-5600元/50基吨,较上季度末累计回落元200元/50基吨左右。铬铁行情的冲高回落,主要是受供矿端的成本支撑影响,而节后冶炼厂试探性上调报价,无奈于钢厂招标价纷纷下压,铬铁价格被迫回调。预计二季度,钢厂端的减产压力将持续,后期表现为产量的抬升,从而对高碳铬铁行情影响表现为先抑后扬。

镍铁方面,一季度国内高、低镍铁整体表现有所分化,表现为高镍铁价格连续回落,而低镍铁价格则表现为平稳。高镍铁季度累计下跌8.12%。

高镍铁价格的连续下跌,一方面,是受期镍价格震荡式回落的带动,表现为连续回落;第二,钢厂成本端压力增加,从而施压于镍铁。预计二季度国内高镍铁供给将逐渐萎缩,高镍铁铁较纯镍贴水状态或将保持,但贴水幅度或将有所收窄。

低镍铁行情整体表现为平稳,实际成交仍有小幅议价空间,这主要与供需关系有关。从利润角度去看,低镍铁的利润在一季度持续存在,且随着低镍矿价格的回落,带动低镍铁成本回落,200系不锈钢精炼产量的回落对低镍铁需求则有所下降。预计二季度随着200系产量的逐渐增长,则预计二季度低镍行情将表现为先回落后抬升。

2.不锈钢市场价格

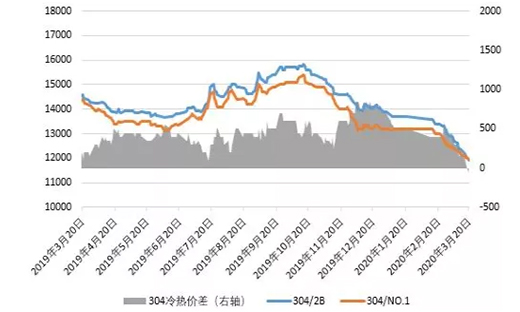

一季度,不锈钢走势表现较为一致,表现为整体的回落,304、201及430冷轧季度均价环比分别-7.36、-3.70%和-3.59%。

从月内各系别现货价格的运行情况来看,304整体表现为连续回落,201、430现货走势整表现为整体平稳下的小幅回落。304行情的走势主要受供需错配影响,疫情因素影响,消费周期被压缩,库存增加明显,改轧放量需求、德龙冷轧增投产、阳江甬金冷轧投产、进口不锈钢增加预期等因素叠加,从而表现为现货端的承压。201走势主要受供需因素影响,尽管200系产量已被大幅压缩,但下游装饰类的需求复工相对缓慢。430行情的连续回落主要是受成本因素影响,成本端的铬铁行情连续回落,带动430成本下降,而需求端的启动相对较慢,最终表现为430价格的连续回落。

预计二季度国内不锈钢行情将延续分化格局,300、200系走势或将表现为探底回升,而400系或将继续跟随成本小幅抬升。

第四部分 库存

1.不锈钢库存

据不完全统计,至3月上旬无锡和佛山地区的不锈钢库存118.44万吨,较上季度末累计增长87.46%。库存的增长主要是由于市场垒库效应继续存在,表现为无锡市场200、佛山市场300系与200系库存的大幅增长。预计这样的增长态势或将延续至4月上旬。

就佛山、无锡市场的300系库存而言,3月上旬的库存保持在78.50万吨,较上季度末增长118.77%。主要是受消费周期被压缩及市场开市延后影响,且新增冷轧产能仍在持续释放,304现货市场将承压。

第五部分 不锈钢月度供需

1.不锈钢供应

1-2月份,国内不锈钢产量453.79万吨,同比增长7.05%。其中,200系产量133.55万吨,同比增长3.54%;300系产量232.94万吨,同比增长5.84%;400系产量87.30万吨,同比增长16.65%。

2月份,国内300系不锈钢粗钢产量为117.89万吨,环比增长2.47%,同比增长6.94%。产量的环比小幅增长主要是由于广青、青拓实业等钢厂的产量不同程度的小幅增长,在产能同比增加的情况下,产能利用率依旧偏低。3月份国内300系产量仍将维持在较低水平,预计二季度国内300系产量季度环比将大幅抬升。

2.不锈钢进、出口

2019年12月,国内净出口量为22.60万吨,环比下降15.99%,同比增长24.59%。净出口数据的下降主要是受进口增长幅度较大影响,来自印尼不锈钢进口量增加明显。

12月,国内不锈钢出口量为32.16万吨,环比增长0.65%,出口增长主要是板卷、窄带、型材领域的出口环比增长。

3.不锈钢表观消费

图:国内不锈钢月度表观消费量(万吨)

12月份,国内不锈钢商品材表观消费量为234.56万吨,环比增长2.35%。国内不锈钢表观消费的增长主要是受不锈钢产量增长而净出口下降影响。库销比的连续回落表达的是节前的市场去库行为,而节后则将表现为库销比的大幅抬升。

第六部分 成本

1.镍原料的经济性比较

图:镍原料经济性比较(元/镍)

一季度,国内镍原料经济性的顺序延续,就整体而言各模式之间的经济性关系整体表现为“高镍铁>废不锈钢> ‘低镍铁+镍板",废不锈钢的经济仍较低,但随着3月废钢不锈钢的价格的连续回调使得废不锈钢经济性与镍铁已相当。随着NPI的成本倒挂,则预计二季度国内废不锈钢的经济性将逐渐恢复。

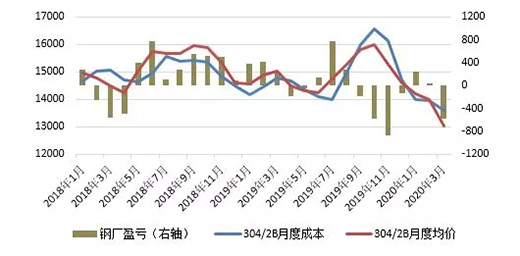

2.304冷轧生产成本

图:304/2B不锈钢价格月度盈亏(元/吨)

一季度,国内304冷、热轧价格走势整体回落,其中304冷轧跌幅更大,最终表现为冷、热轧价差收窄直至倒挂。304不锈钢现货价格的回落,一方面,是受销售周期被压缩,而钢厂生产仍在持续,市场垒库预期强烈;再者,供应端的冷轧产能扩大,亟需释放产能,从而导致供需错配。

3月,根据模型测算,304月度冷轧成本为13500元/吨,3月下旬市场现货报价在12400元/吨附近,现货进入到全面的亏损阶段。库存的积压继续存在,现货端压力或将至4月下旬后获得缓解。

第七部分 后市展望

2020年一季度,国内300系不锈钢供需整体错配,产量的同比小幅下降,而需求端的消费周期被压缩,最终表现为市场的垒库

节后市场、终端相继复工,而终端的刚需阶段性的释放后,其达产率仍需缓慢爬升当前钢厂面临需求与成本的双重压力,4月订单或将受限,将倒逼钢厂4月份产量进一步下降,引导现货端筑底

当前不锈钢产业面临“内需等待爬升、外需逐渐下降”的现状,需等待市场库存拐点的到来引领行情企稳抬升,预计二季度不锈钢现货行情将表现为筑底抬升后的平稳,行情的抬升高度将受限于钢厂端的隐性库存水平。

- 乐山沙湾不锈钢产业招商推介会签约仪式成功举行 - 2020/10/30

- “十四五”规划落地在即,给不锈钢花纹管发展带来新机遇 - 2020/10/26

- 今年我国不锈钢产量全球占比可能超过6成 - 2020/10/23

- 蒸煮食物不串味 苏泊尔巧易取三层不锈钢复底蒸锅上市 - 2020/10/19

- 制约不锈钢水管发展的三大因素 - 2020/10/14

- 央视《匠心智造》双兴集团纪录片开机仪式 - 2020/10/12

- 爱华仕斩获“2021年度中国厨卫行业年度智能

- 回首2021,迎战2022 彩虹线开启新征程!

- 福临板材|福满2021,圆梦2022

- 美特照明:2022年照明新趋势,经销商如何做大

- 会自己“洗澡”的集成灶,帅康自动清洗集成灶

- 带你设计一款功能多变,简单实用的休闲露台阳

- 世纪豪门吊顶:破防了!原来颜值+实力=H20

- 装修木门选的好,噪音统统没烦恼

- 寒潮来了,有淋浴房洗澡更保暖舒服

- 元旦特辑:欧意电器述说生活的点滴与美好

- “中国十大品牌”获奖名单出炉,赛戈水漆荣耀

- 2021值得消费大赏 凯迪仕智能锁荣摘两项桂冠

- 益恩家居:新年新气象,爱自己从好好睡觉开始

- 元旦伊始:健康新生活,从精格管道直饮水开始

- 喜迎元旦|新年新灯饰 箔晶智能照明让酒店暖

- 吉美帮的2021 “专精特新” 深耕屋面防水体

- Aqara携手京东成立灯光设计联盟 打造灯饰照

- 年底厨房焕新颜,如何选择厨电?好太太智能来

- 全铝家具全屋莫兰迪色系,这款美式轻奢范赢邻

- 顺趋势·筑凤巢·赢未来 凤梧居门窗2021年会隆