空调制冷剂为何“赔本赚吆喝”

2020年以来,家用空调行业销售规模波动上涨,而上游制冷剂行业却是增量不增利,主要企业都在“赔本赚吆喝”,亏损压力使得行业正在悄然洗牌。为何会出现这种现象,家用空调制冷剂这一年多来究竟发生了怎样的变化?

▷ 家用空调制冷剂结构转换稳步推进

家用空调行业在2020年遭受疫情冲击,总体销售规模由于需求疲软延续负增长,到2021年初市场开始回弹,上半年持续增长。与此同时,环保和能效要求的趋严也推动着行业产品结构的快速调整。

从制冷剂应用层面来看,目前家用空调产品结构稳中有变。在当前市场和政策背景下,产品结构主要向R32空调靠拢,国内R22空调向R32空调的产业转型基本完成,目前在产的R22空调全部用于外贸。

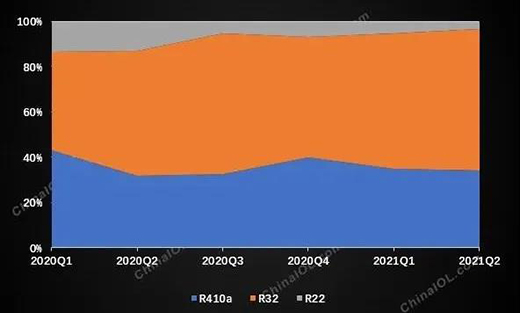

2020-2021年家用空调细分冷媒产品结构(按销量)

产业在线数据显示,从近两年空调产品各冷媒机型的占比情况来看,R22空调占比从2020年初的15%到2021年二季度下滑至不到6%,其向R32空调加速转变的进程大致已完成,势头放缓;R410a空调占比在36%左右波动维稳,其作为过渡产品正被R32空调稳步缓慢替代,这也是家用空调行业下一个阶段的产品转型重点。值得注意的是,除以上三种产品之外,还有R290空调也在推广中,由于其产品特性,对技术、成本和使用环境要求较高,当前市占率只有不到0.5%。

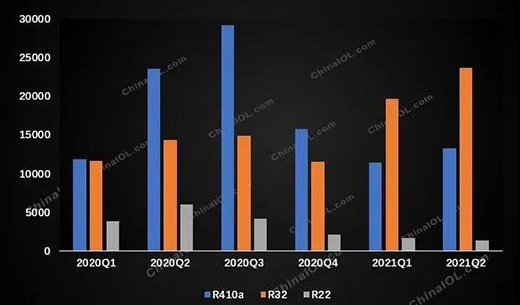

作为需求端的空调结构对供应端的冷媒结构具有导向作用。受到需求增长较快的影响,R32供应规模大增,同时,R410a向R32调整过程加速,ODS用途的R22行业供应骤降探底。然而,虽然第三代制冷剂供应规模看涨,但其有效产能基本集中于大厂,且行业普遍扩产积极性不高。据产业在线统计,截至2021年6月,供应规模持续增长的R32产品现有产能相较2020年1月份增幅不到5%。

究其原因,受《基加利修正案》影响,各大厂在2020年之前就已纷纷加倍扩产完毕。大幅扩产使得产能相对于需求过度富余,并在一定程度上引致行业整体呈低负荷开工状态,同时也为后续各大厂为了争取基线年过后的市场配额,在恶劣市场环境下仍咬牙坚持亏本冲量、持续竞价销售的现象埋下伏笔。

2020-2021家用空调制冷剂分季度供应规模走势(吨)

▷ 现行市场主要制冷剂产品价格严重倒挂

据产业在线统计,2020年以来,热门产品R32单吨亏损2000千元上下,而R410a也是受到今年的政策影响才进入止损区间,市场倒挂现象明显。

究其原因,价格制定主要由原材料成本和市场供求关系决定。原材料成本方面,原料产品无水氢氟酸(AHF)价格连年高企;R125(R410a的成分之一,R410a由50%的R32和50%的R125组成)近期在年初价格阶段性增长的基础上再暴增50%,同比去年8月增长已达223%,让R410a成本压力高垒。

供求关系方面,在正式步入2020-2022年这个《基加利修正案》规定的基线年之前,各生产企业就已纷纷加倍扩产,加之各工厂的竞价冲量策略,整体供应趋多;而空调行业整体市场仍不景气,难以对制冷剂需求构成有力支撑;且R410a产品大部分为外贸订单,随着总体外贸需求重点转向R143a以及作为过渡产品的R410a空调被逐步替代,需求疲软情况将愈发凸显。

综合整体供求关系来看,供给方主要迫于政策压力奋力填充市场,而需求难以与之匹配,市场向买方偏移严重,故而家用空调制冷剂供应端在供过于求和成本高企的双重压力下只能持续亏损出货。

▷ 制冷剂大厂亏本冲量,志在未来

在今年供应链大宗商品集体涨价的大环境下,制冷剂市场的“强势”倒挂显得尤为特立独行。原材料市场以具有代表性的铜价为例,随着疫情稍缓带来的全球经济逐渐回暖,铜价自去年二季度回调上行至今,与2020年3月相比上涨已经超过一倍,并持续看涨。总体供应链上的大部分原材料也随着全球经济回暖和航运吃紧而有着较为明显的上涨趋势。

那么,究竟是什么不可抗拒的力量使得制冷剂行业毫不动摇地执行竞价冲量的策略呢?

虽然俗话所谓“赔本赚吆喝”,但对制冷剂而言,本是赔了,赚的并不只有吆喝。持续亏损的巨大压力正通过体量竞争的方式引发行业悄然洗牌。在竞价冲量的恶劣市场环境下,各大厂正为基线年后争取更大的利润空间;而迫于亏损压力,产品单一、产业链不完整的中小企业空有产能,也只得停车或低负荷生产,牺牲市场配额。

若继续维持目前的走势,在基线年过后,第三代制冷剂供应端的产业集中度上升不可扭转,市场定价的主动权将落入由配额决定的少数企业手中。加之与第四代制冷剂相比,在成本上处于优势,若无政策引导,在产量有限而需求仍处高位的卖方市场博弈下,现有制冷剂的市场价格将会稳定于需求端能够容忍的最高点。

由此可见,受到基线年后的利润空间激励,第三代制冷剂各主要生产厂家冲量竞价策略会延续,若无其他重大影响,预计未来一年市场特点变化不大,HFCs制冷剂价格仍然稳中看弱。

此外,受到未来制冷剂价格大涨和产品结构调整的双重影响,家用空调结构或会出现较大变动。若市场延续低迷,未来的制冷剂结构调整或将直接导致家用空调现有供应链在短时间的剧烈波动后更加脆弱。但由于上游制冷剂可以预见的量缩价涨情况,下游空调厂家或会将产品结构提前向能够配适新型制冷剂的产品加速靠拢。这会带来一个技术和机遇的井喷期,产业结构转型或能通过拓展新客群和新应用领域的方式为行业注入新的生命力。

- “碳”路征程,海尔先行! - 2021/12/23

- 步步为盈 | 海尔商铺空调带来“非一般的空气体验” - 2021/12/11

- 从探索到引领,谁在助推国产空调技术的“第二次崛起”? - 2021/11/26

- 空调制冷剂为何“赔本赚吆喝” - 2021/09/02

- 打造高品质“运动空气标准”!健康运动放心呼吸! - 2021/08/20

- 拓疆缔盟!共创共赢中央空调新时代! - 2021/07/10

- 爱华仕斩获“2021年度中国厨卫行业年度智能

- 回首2021,迎战2022 彩虹线开启新征程!

- 福临板材|福满2021,圆梦2022

- 美特照明:2022年照明新趋势,经销商如何做大

- 会自己“洗澡”的集成灶,帅康自动清洗集成灶

- 带你设计一款功能多变,简单实用的休闲露台阳

- 世纪豪门吊顶:破防了!原来颜值+实力=H20

- 装修木门选的好,噪音统统没烦恼

- 寒潮来了,有淋浴房洗澡更保暖舒服

- 元旦特辑:欧意电器述说生活的点滴与美好

- “中国十大品牌”获奖名单出炉,赛戈水漆荣耀

- 2021值得消费大赏 凯迪仕智能锁荣摘两项桂冠

- 益恩家居:新年新气象,爱自己从好好睡觉开始

- 元旦伊始:健康新生活,从精格管道直饮水开始

- 喜迎元旦|新年新灯饰 箔晶智能照明让酒店暖

- 吉美帮的2021 “专精特新” 深耕屋面防水体

- Aqara携手京东成立灯光设计联盟 打造灯饰照

- 年底厨房焕新颜,如何选择厨电?好太太智能来

- 全铝家具全屋莫兰迪色系,这款美式轻奢范赢邻

- 顺趋势·筑凤巢·赢未来 凤梧居门窗2021年会隆